Зачастую при указании цели в заявлении на получение кредитного продукта заемщик указывает «рефинансирование кредитов».

Зачастую при указании цели в заявлении на получение кредитного продукта заемщик указывает «рефинансирование кредитов».

Это значит, что он хочет взять еще один потребительский кредит в пользу погашения иных кредитов.

Причин, которые лежат в основе обременения себя еще одним займом, может быть несколько. Основные из них мы рассмотрим в данной статье.

Процедура рефинансирования, ее основные преимущества

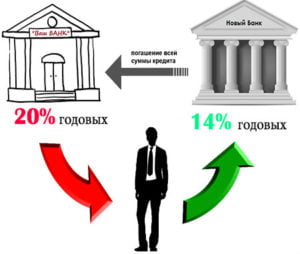

Под рефинсированием следует понимать процедуру оформления нового потребительского кредита целевого назначения, который подразумевает более выгодные условия для заемщика относительно процентных ставок, суммы кредита и срока погашения.

Банк-кредитор предоставляет заемщику возможность решить свои временные финансовые трудности, не прибегая к судебным разбирательствам и принудительному взысканию.

К основным преимуществам кредита на рефинансирование можно отнести:

- сниженные процентные ставки от 12,9% годовых и ежемесячные платежи по кредиту. Выигрыш от 2 до 6% на годовой ставке;

- длительный срок кредитования и привлечение дополнительных средств на различные цели;

- объединение до пяти-шести кредитов в одном, плюс кредитные карты. Кредитование осуществляется по упрощенной схеме: один кредит — один платеж;

- получение кредита без комиссий и поручительства;

- снятие обременения с транспортного средства, которое было приобретено в кредит;

- льготы и особые процентные ставки для постоянных заемщиков с положительной историей кредитования, зарплатных клиентов и работников бюджетной сферы.

Подать на получение данного вида кредита имеют право исключительно добросовестные заемщики, которые ранее дисциплинированно выполняли свои обязательства перед кредиторами. Речь идет об отсутствии задолженности и просрочек по кредитам, которые предполагаются для перекредитования. В противном случае заявку либо не одобрят, либо предложат кредит с завышенной процентной ставкой.

Подать на получение данного вида кредита имеют право исключительно добросовестные заемщики, которые ранее дисциплинированно выполняли свои обязательства перед кредиторами. Речь идет об отсутствии задолженности и просрочек по кредитам, которые предполагаются для перекредитования. В противном случае заявку либо не одобрят, либо предложат кредит с завышенной процентной ставкой.

Кроме того, не подлежат рефинансированию займы, которые были оформлены менее полугода назад. В подобном случае банк-кредитор руководствуется отсутствием ясности в картине кредитования, а также гарантий того, что потенциальный заемщик не перезаключит договор еще раз, но уже в другой кредитной организации.

Где можно получить кредит на рефинансирование

Потребительский кредит, который будет направлен на рефинансирование проблемной задолженности либо других кредитов, взятых в посторонних банках, можно приобрести в кредитной организации, действующим клиентом которой является потенциальный заемщик, а также в ином учреждении банка, где действует подобное предложение.

Если говорить о первом варианте, его бесспорным плюсом можно назвать упрощенную процедуру оформления договора и получения нового кредита. Оформляя заявку в том же банке, вероятный заемщик может неплохо сэкономить во времени, не предоставляя заново пакет документов, а также какие-либо дополнительные бумаги и справки. Отсутствует и необходимость перерегистрировать возможный залог. Как правило, для собственных клиентов банки готовы идти на уступки, предлагая им достаточно выгодные, конкурентоспособные условия по сравнению с таковыми на рынке кредитования.

В то же время, в других учреждениях банка существует множество соответствующих предложений, которые могут отличаться процентными ставками, максимальным значением суммы по кредиту, сроками и условиями, выдвигаемыми к заемщикам.

На сегодняшний день лидирующие позиции по популярности обращений занимает «ВТБ24», который предлагает перевести до шести кредитов в один с учетом кредитных карт по ставке 13,9%. Максимальный показатель по сумме кредита — 3 миллиона рублей, по срокам — 5 лет. Как уверяет банк-кредитор, потенциальным заемщикам гарантируется стопроцентное одобрение по кредиту, а также получение необходимой суммы займа на первый-третий день обращения.

На сегодняшний день лидирующие позиции по популярности обращений занимает «ВТБ24», который предлагает перевести до шести кредитов в один с учетом кредитных карт по ставке 13,9%. Максимальный показатель по сумме кредита — 3 миллиона рублей, по срокам — 5 лет. Как уверяет банк-кредитор, потенциальным заемщикам гарантируется стопроцентное одобрение по кредиту, а также получение необходимой суммы займа на первый-третий день обращения.

Предложения по кредиту на рефинансирование сегодня действуют также в Сбербанке России, «Россельхозбанке», «Московском банке», «Альфа банке» и иных финучреждениях. Более подробно с условиями по предоставляемым потребкредитам можно ознакомиться на официальных сайтах кредиторов.

Необходимые документы

Единого действующего перечня документов, которые могли бы стать общими для процедуры рефинансирования во всех учреждениях банков, не существует.

Тем не менее, среди них можно выделить основные:

- паспорт;

- документы, которые подтверждают трудовую деятельность, доход заемщика и основания для предоставления кредита;

- сведения об остатке задолженности по кредитам, которые подлежат рефинансированию;

- заявление заемщика.

Важно! Под рефинансирование подпадают такие виды кредита, как ипотека, автокредит, различные потребительские кредиты и займы по обычным кредитным картам.

Наиболее рациональным является перекредитование крупных займов, где предусмотрен длительный срок кредитования. Краткосрочные кредиты зачастую не получают одобрение.

Порядок обращения

Порядок обращения

Прежде чем принять окончательное решение по оформлению нового целевого кредита, заемщику следует ознакомиться с условиями договора, выделяя для себя главное — целесообразность его заключения. Если размер процентных ставок, возможные комиссии за рассмотрение заявки, снятие и переоформление залогового имущества идут вразрез с представлением о понятии выгодности, стоит отказаться от такого предложения банка-кредитора заранее.

На первоначальном этапе необходимо обратиться в то отделение банка, где заемщик имеет кредитные обязательства, для получения выписки по остатку задолженности и графику осуществления выплат. Если заемщик добросовестно выполнял свои обязательства минимум полгода, заявка по кредиту будет одобрена. Не будет лишним получить также справку, которая подтверждает отсутствие просрочек и задолженностей по кредиту перед банком-кредитором.

Если в качестве объекта кредита выступает имущество, которое находится в залоге, заемщику понадобится копия данной закладной.

Чтобы рефинансировать кредит, заемщик должен предоставить в учреждение банка стандартный пакет документов, как при обычном потребкредите, а также документы по действующим займам. Заявление по форме обычно заполняется в самом учреждении банка.

Предупреждение предыдущего банка о намерении досрочно погасить кредит хоть и не является обязательным, но вполне может быть уместным. При этом банк-кредитор не имеет право препятствовать получению нового кредита в другом банке.

Для банка-кредитора выдача подобного целевого кредита приравнивается к выдаче нового займа. Поэтому у заемщика возникает необходимость заново подтверждать свою платежеспособность. Банки, как правило, не менее тщательно подходят к выбору потенциального заемщика, ведь нередко в качестве основной причины оформления кредита на рефинансирование выступает ухудшение финансового положения клиента.

Для банка-кредитора выдача подобного целевого кредита приравнивается к выдаче нового займа. Поэтому у заемщика возникает необходимость заново подтверждать свою платежеспособность. Банки, как правило, не менее тщательно подходят к выбору потенциального заемщика, ведь нередко в качестве основной причины оформления кредита на рефинансирование выступает ухудшение финансового положения клиента.

После заключения договора заемщику будет выдан новый удобный график погашения задолженности. Перечисление средств на погашение рефинансируемых кредитов проходит в качестве безналичного платежа на счет кредита предыдущего банка. Тем не менее, не исключается возможность выдачи суммы кредита непосредственно на руки заемщику. В качестве подтверждения целевого использования средств заемщику необходимо будет представить справку о закрытии кредита.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез