Успешная деятельность каждой организации так или иначе сопряжена с инвестиционной деятельностью и проектами для вложений, принятие решения по которым может осложняться различными факторами. Это может быть не только большой выбор и стоимость инвестпроекта, но и виды инвестиций, ограниченность имеющихся финансовых ресурсов, а также риски, связанные с конкретным решением.

Успешная деятельность каждой организации так или иначе сопряжена с инвестиционной деятельностью и проектами для вложений, принятие решения по которым может осложняться различными факторами. Это может быть не только большой выбор и стоимость инвестпроекта, но и виды инвестиций, ограниченность имеющихся финансовых ресурсов, а также риски, связанные с конкретным решением.

Экономическую обоснованность управленческих решений, особенно на этапе рассмотрения целесообразности инвестирования в развитие (будь то реконструкция либо строительство нового объекта производства) относят к наиважнейшим принципам планирования.

К окончательному выбору инвестор приходит исключительно после того, как проведен системный анализ и экономически подтверждена эффективность проекта по сравнению с альтернативными идеями для вложения средств.

Для этого используют современные методики, учитывающие такие критерии оценки, как учет временного фактора и такового риска и инфляции, учет вероятных расходов и результатов, возникающих за жизненный цикл инвестпроекта.

Динамические методы оценки эффективности

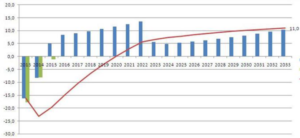

В основе рассматриваемых методов лежит прогнозирование денежных потоков (положительных либо отрицательных значений доходов и расходов, связанных с воплощением проекта) на плановый период и сопоставление итогового сальдо денежных средств, дисконтированного по соответствующей ставке, с инвестзатратами.

Об объективности оценок можно говорить в том случае, насколько точно определен объем первоначальных вложений, дальнейших текущих расходов и возможных поступлений на протяжении всего периода реализации проекта.

Об объективности оценок можно говорить в том случае, насколько точно определен объем первоначальных вложений, дальнейших текущих расходов и возможных поступлений на протяжении всего периода реализации проекта.

Условность подобных сведений является очевидной, даже если условия экономики стабильны, имеют предсказуемый уровень, структуру цен и высокую степень изученности рынков. Российская экономика, напротив, подразумевает несколько больший объем допущений, которые следует делать в рамках расчетов денежных потоков.

При проведении расчетов с применением динамических методов берется предпосылка валютной стабильности, в которой подлежат оцениванию денежные потоки. В действительности реализация данной предпосылки осуществляется посредством использования сопоставимых цен.

Наиболее часто применяемыми считаются метод оценки чистого приведенного дохода от реализации проекта и метод, связанный с оценкой внутренней нормы рентабельности проекта. Рассмотрим их.

Чистый дисконтированный доход определяют путем сопоставления показателя исходных инвестиций с совокупной суммой дисконтированных чистых поступлений, аккумулированных на протяжении всего прогнозируемого периода.

С учетом того, что приток средств планомерно распределен, он может быть дисконтирован с применением коэффициента Е, который устанавливается инвестором исходя из собственных убеждений и ежегодного процента возвратности, наиболее предпочтительного для него на инвестируемый объем капитала.

Дисконтированные показатели (таковые, что приведены к одному временному моменту) показывают разницу в ценности денежных средств в период реализации инвестпроекта. Коэффициент дисконтирования используется для характеризации темпа снижения ценности капитала с меняющимся временем.

Дисконтированные показатели (таковые, что приведены к одному временному моменту) показывают разницу в ценности денежных средств в период реализации инвестпроекта. Коэффициент дисконтирования используется для характеризации темпа снижения ценности капитала с меняющимся временем.

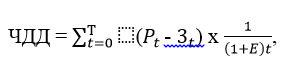

ЧДД или чистый дисконтированный доход используется для определения суммарного дохода за полный расчетный период, который приведен к начальному временному моменту, и рассчитывается по следующей формуле:

- где Pt — результаты, которые были получены на шаге t (год, квартал, месяц) расчета;

- 3t — затраты, понесенные на аналогичном шаге;

- (𝑃𝑡 — 3𝑡) — баланс средств по завершению периода;

- Т — представляет собой горизонт расчета (число лет, кварталов, месяцев за полный расчетный период — от t, равному единице, до Т).

После осуществления расчета становится очевидным, что если показатель является большим от нуля, проект готов к принятию, в противном случае его отвергают.

Равенство нулю свидетельствует о том, что проект нельзя отнести не к прибыльным, не к убыточным.

С экономической точки зрения, принцип дисконтирования, который используется при расчете чистого приведенного дохода, предполагает наличие возможности, связанной с привлечением и вложением финансовых средств неограниченное число раз по ставке дисконта.

При сравнении эффективности нескольких проектов метод может использоваться с учетом единого временного интервала (наибольшего срока реализации) и ставки дисконта. Дифференцирование ставки дисконтирования по годам при расчете ЧДД допускается в том случае, если ожидается, к примеру, изменение процентных ставок.

При сравнении эффективности нескольких проектов метод может использоваться с учетом единого временного интервала (наибольшего срока реализации) и ставки дисконта. Дифференцирование ставки дисконтирования по годам при расчете ЧДД допускается в том случае, если ожидается, к примеру, изменение процентных ставок.

Метод определения индекса доходности инвестиций относят к таковым, что вытекают из предыдущего метода.

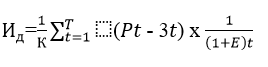

Ид или индекс доходности рассчитывают по формуле:

Исходя из результатов расчета становится очевидным, что если Ид является большим от единицы, на проект следует обратить внимание, если наоборот — не принимать. Значение Ид равное единице говорит о том, что характеристики прибыльности и убыточности выражены неярко.

Исходя из результатов расчета становится очевидным, что если Ид является большим от единицы, на проект следует обратить внимание, если наоборот — не принимать. Значение Ид равное единице говорит о том, что характеристики прибыльности и убыточности выражены неярко.

В отличие от ЧДД, индекс доходности — это относительный показатель, благодаря чему является очень удобным при осуществлении выбора в пользу одного проекта среди множества альтернативных, которые имеют фактически равнозначные значения ЧДД. Также он прост в применении, если необходимо укомплектовать портфель инвестиций с наибольшим суммарным значением ЧДД.

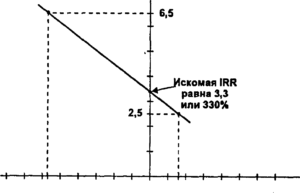

Еще один классический метод оценки эффективности инвестпроектов – метод определения внутренней нормы доходности (ВНД) проекта. Имеется в виду такая ставка дисконта, в случае применения которой показатель чистого приведенного дохода приобретает свое нулевое значение: ВНД = Е, при которой ЧДД = f(Е)= 0.

Основная задача, которая ставится при расчете данного коэффициента, состоит в том, чтобы увидеть максимально допустимый уровень затрат, которые предполагает конкретный проект. К примеру, если финансирование проекта полностью осуществляется за счет полученной ссуды от коммерческой кредитной организации, показатель ВНД указывает на верхнюю границу процентной ставки, превышение которой является недопустимым и может обратить проект в убыточный.

Основная задача, которая ставится при расчете данного коэффициента, состоит в том, чтобы увидеть максимально допустимый уровень затрат, которые предполагает конкретный проект. К примеру, если финансирование проекта полностью осуществляется за счет полученной ссуды от коммерческой кредитной организации, показатель ВНД указывает на верхнюю границу процентной ставки, превышение которой является недопустимым и может обратить проект в убыточный.

При определении эффективности инвестпроекта по сравнению с существующими вариантами, итоговое значение ВНД соотносят с базовой процентной ставкой:

ВНД > R,

- где R — предполагаемая базовая процентная ставка.

Метод, который применяется для оценки целесообразности вложения средств в проект исходя из сроков окупаемости (То), является одним из самых простых и широко применяемых в мировой практике. Для этого единовременные расходы делят на сумму годовой прибыли, обусловленной ими.

Виды рисков и их оценка

Оценка инвестиционных проектов предполагает учет внешних и внутренних (нестабильность экономики, законодательства, установление ограничений на торговлю, ухудшение политической ситуации, прочее) видов рисков, по каждому из которых устанавливается наиболее приемлемый для организации уровень. Для этого используют экономические и статистические методы.

К экспертному анализу рисков прибегают на начальных этапах работы.

Как правило, это делают в случаях, если объем имеющейся информации недостаточен для применения количественной оценки эффективности (наблюдается 30-процентное превышение погрешности результатов) и рисков проекта.

О предельном уровне риска говорят, исходя из специальной стабильной шкалы. Оценки, выставленные специалистами по каждому виду риска, разработчик инвестпроекта сводит в таблицы, в которых собственно и устанавливается интегральный уровень. Последний сравнивают с предельным для конкретного вида риска уровнем.

О предельном уровне риска говорят, исходя из специальной стабильной шкалы. Оценки, выставленные специалистами по каждому виду риска, разработчик инвестпроекта сводит в таблицы, в которых собственно и устанавливается интегральный уровень. Последний сравнивают с предельным для конкретного вида риска уровнем.

К методам учета факторов риска и неопределенности при оценке эффективности инвестпроекта относят также проверку устойчивости, когда проект анализируют с позиции возможных изменений внешних экономических условий и внутренних параметров. В рамках рассматриваемого метода разрабатывают сценарий реализации проекта в условиях, которые считаются наиболее опасными либо вероятными для него. По всем предложенным сценариям исследуется, как будет запускаться организационно-экономический механизм осуществления проекта без учета влияния факторов риска на установленную норму дисконта.

Анализ чувствительности используют в целях оценки возможных изменений результирующих показателей проекта, если заданные переменные имеют различные значения, необходимые для расчета. С помощью данного вида анализа определяют наиболее критические переменные, которые влияют на эффективность проекта.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез