Облигациями федерального займа (ОФЗ) называются ценные бумаги, которые выпускает Минфин России. С их помощью правительство привлекает граждан к поддержанию экономики страны. При этом облигации составляют определенную конкуренцию банковским депозитам физических лиц.

Облигациями федерального займа (ОФЗ) называются ценные бумаги, которые выпускает Минфин России. С их помощью правительство привлекает граждан к поддержанию экономики страны. При этом облигации составляют определенную конкуренцию банковским депозитам физических лиц.

Суть вложений в ОФЗ заключается в том, что граждане приобретают бумаги на определенную сумму, таким образом одалживая средства государству на назначенный срок. В течение этого срока владельцы облигаций получают доход, аналогичный процентам по банковским депозитам. Периодичность выплат зависит от вида облигаций. По истечении периода действия облигаций граждан им возвращается первоначально вложенная сумма.

Такой вид пассивного дохода доступен любому физическому лицу.

Какие бывают облигации федерального займа

Перед приобретением ОФЗ физическому лицу необходимо разобраться в том, какие виды облигаций бывают, и в чем особенность каждого из них.

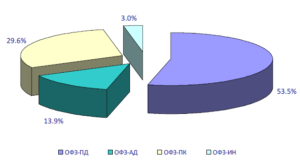

В зависимости от типа выплат существуют следующие виды облигаций:

- ОФЗ-ПД, или облигации с постоянным купонным доходом — величина купона неизменна на протяжении всего периода его обращения, выплаты осуществляются раз в полгода;

- ОФЗ-ФД, или облигации с фиксированным купоном — величина выплат может со временем меняться, но об этом известно заранее;

- ОФЗ-ПК, или облигации с переменным купонным доходом — выплаты привязаны к плавающей процентной ставке или к инфляции.

Кроме этого, ОФЗ классифицируются по номиналу:

Кроме этого, ОФЗ классифицируются по номиналу:

- ОФЗ с амортизацией номинала — номинал по облигациям такого типа погашается не разово, а частями, по утвержденному графику;

- ОФЗ с индексацией номинала — номинал по облигациям такого типа ежедневно индексируется с учетом инфляции.

К выбору вида ценных бумаг нужно подходить очень ответственно, ведь от этого зависит общий доход, который можно будет получить.

Как приобрести облигации в 2018 году

Покупка и продажа облигаций осуществляется на бирже. Стоимость одной ценной бумаги, независимо от ее вида, составляет тысячу рублей.

Процедура приобретения ОФЗ достаточно простая.

Любое физлицо может купить облигации одним из следующих способов:

Любое физлицо может купить облигации одним из следующих способов:

- обратившись к брокеру;

- в инвестиционную компанию;

- в банк.

Выбирая посредника, необходимо обращать внимание на его надежность, рейтинги, эффективность работы и, конечно, на стоимость его услуг.

Приобретение ОФЗ осуществляется по следующей процедуре:

- оформляется заявка на приобретение облигаций;

- заключается договор на предоставление услуг;

- выполняется открытие специального счета;

- на открытый счет вносятся средства;

- деньги списываются, а физлицу зачисляются облигации.

Таким образом, данная процедура не сложнее простого открытия банковского счета.

Сколько можно заработать

Объем потенциального дохода физического лица от ОФЗ напрямую зависит от суммы, вложенной в облигации, и срока погашения.

Чем больше сумма и срок, тем большим будет доход.

Краткосрочные вложения, на один-три года, предполагают получение 9-11% годовых. Наиболее доходными на сегодняшний день считаются облигации, срок погашения которых определяется 2027 годом. Купонная ставка таких бумаг составляет 14,27% годовых.

Краткосрочные вложения, на один-три года, предполагают получение 9-11% годовых. Наиболее доходными на сегодняшний день считаются облигации, срок погашения которых определяется 2027 годом. Купонная ставка таких бумаг составляет 14,27% годовых.

Работающие физлица, которые вложат более 400 тысяч рублей в облигации федерального займа, будут получать не только большой доход от процентов, но и смогут рассчитывать на налоговый вычет в размере до 13% от суммы инвестирования. Кстати, налогообложению необходимо уделять внимание каждому, кто работает с облигациями, независимо от суммы вложений.

Каждый вид дохода по ОФЗ подлежит налогообложению.

Купонный доход облагается налогом в размере 15% от суммы, а доход от продажи облигаций — в размере порядка 35%.

Надежность вложения средств в облигации федерального займа

Многих интересует вопрос, насколько надежным является вложение денежных средств в облигации федерального займа. Специалисты оценивают уровень надежности вкладов в ОФЗ выше, чем при инвестировании в банковские депозиты. При вложении средств в ОФЗ эмиссию осуществляет государство в виде Минфина, поручителем которого выступает Центральный банк.

Если государство перестанет выполнять свои обязательства перед вкладчиками, случится дефолт, вероятность которого намного ниже вероятности банкротства отдельных банков.

Надежнее могут быть только ценные бумаги иностранных эмитентов, но они, как правило, имеют более низкую доходность.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез