Обеспечение кредитного продукта должно быть произведено с учетом страхования. Это связано, прежде всего, с высокими рисками невозврата задолженности заемщиком и, соответственно, защитой интересов кредитора, стремлением обеспечить сохранность вложенного капитала. Сегодня мы подробно рассмотрим, как вернуть страховую премию, если кредит был выплачен досрочно.

Обеспечение кредитного продукта должно быть произведено с учетом страхования. Это связано, прежде всего, с высокими рисками невозврата задолженности заемщиком и, соответственно, защитой интересов кредитора, стремлением обеспечить сохранность вложенного капитала. Сегодня мы подробно рассмотрим, как вернуть страховую премию, если кредит был выплачен досрочно.

Условия возврата страховой премии

На стоимость страховки, как правило, влияет сумма задолженности по кредиту. Чем выше сумма приобретаемого кредитного продукта, тем дороже выходит страховка.

Все условия прописываются в соответствующем договоре.

Здесь, собственно, оговаривается, в каких случаях страховая компания обязана возместить задолженность либо выплату процентов, если заемщик прекращает выполнять взятые на себя обязательства перед кредитором.

Рассмотрим, как регулируются на законодательном уровне условия возврата страховки. Для этого обратимся к статье 958 Гражданского кодекса.

Первостепенно нужно обратить внимание на следующие моменты:

- утрата силы страхового договора до установленного срока возможна в том случае, если устранены риски возникновения страхового случая, потери застрахованного имущества либо прекращена деятельность организации, которая предоставила страховку;

- подать заявление о расторжении договора можно в любой момент, если вышеуказанные обстоятельства не имели ранее место;

- согласно договору, страховая компания имеет право претендовать на часть премии. Это же правило действует при досрочном погашении задолженности в связи с обстоятельствами, указанными в первом пункте.

Согласно законодательству, допускается момент невозврата средств заемщику страховой компанией. Другими словами, если заемщик погашает досрочно кредит, что приводит к расторжению договора, компания с полным правом может отказать ему в выплатах.

Несмотря на очевидность невозврата средств, всегда можно прибегнуть к оспариванию собственных прав. Для этого нужно внимательно перечитать договор. Если в нем срок действия страхового договора распространяется на весь период кредитования, вполне возможно, что Вы вернете свои денежные средства. Очевидно, что если заемщик досрочно погасил задолженность перед банком-кредитором, он утратил свои обязательства и перед страховой компанией.

Несмотря на очевидность невозврата средств, всегда можно прибегнуть к оспариванию собственных прав. Для этого нужно внимательно перечитать договор. Если в нем срок действия страхового договора распространяется на весь период кредитования, вполне возможно, что Вы вернете свои денежные средства. Очевидно, что если заемщик досрочно погасил задолженность перед банком-кредитором, он утратил свои обязательства и перед страховой компанией.

Если предполагаемые риски страхового случая больше не представляют угрозы для страховщика, приведите содержательную доказательную базу, и дело по оспариванию почти выиграно.

Возможные пути обращения

Большинство заемщиков ошибаются, когда первоначально обращаются для возврата страховой премии в банковское учреждение.

В данном случае банк-кредитор выступает всего лишь связующим звеном между страховщиком и клиентом. Поэтому рекомендуем обращаться сразу в страховую компанию. Это позволит существенно выиграть время и повысить шансы на положительное решение вопроса.

Обращение в банковское учреждение целесообразно в том случае, если страховка является частью пакета предоставляемых банковских услуг. Перед визитом в банк не забудьте ознакомиться с представленным на нашем сайте образцом претензии (скачать) относительно возврата страховой премии.

Перечень документов

Чтобы вернуть вложенные в страховку средства, подготовьте заранее необходимые документы:

- кредитный договор;

- документ, удостоверяющий личность;

- справку, полученную в учреждении банка, о досрочно закрытой задолженности;

- заявление по образцу.

Страховка в качестве составного элемента пакета банковских услуг

Когда страховка входит в пакет банковских услуг, страховщиком выступает непосредственно банк-кредитор. В таком случае не предполагается заключение прямого договора страхования, а значит, исключается возможность ссылки на Гражданский кодекс в целях защиты своих интересов.

По-другому классифицируются и перечисленные на страховку средства, которые теперь выступают в качестве комиссионного дохода либо оплаты за предоставляемые банковские услуги. Досрочные выплаты по кредиту не гарантируют возврат страховых средств. Это общее правило, по которому работают не все банки.

В частности, Сбербанк России возвращает часть средств, которые были использованы для оплаты услуг за пользование пакетом.

Если речь идет о «ВТБ 24» либо «Альфа Банке», то данные кредитные организации сотрудничают с собственными страховыми компаниями.

Заявление на возврат страховой премии в таком случае подается в организации-партнеры. Не является исключением и «Траст Банк», который направляет своих клиентов для оформления страховки в организации «Альфастрахование» либо «ВТБ-страхование».

Некоммерческие организации по защите прав

Если визит в страховую компанию не оправдал Ваши ожидания, не стоит опускать руки. Вы всегда можете рассчитывать на помощь некоммерческих организаций, чья деятельность связана с защитой прав потребителей. Перечь услуг подобных структур достаточно широк. Среди прочего предполагается и оказание помощи по возврату банковских комиссий либо страховок по кредиту.

Если визит в страховую компанию не оправдал Ваши ожидания, не стоит опускать руки. Вы всегда можете рассчитывать на помощь некоммерческих организаций, чья деятельность связана с защитой прав потребителей. Перечь услуг подобных структур достаточно широк. Среди прочего предполагается и оказание помощи по возврату банковских комиссий либо страховок по кредиту.

Судебная практика: порядок действий

Первоначально нужно подготовить пакет документов, который включает в себя кредитный договор/приложения к нему, а также платежки, чеки, квитанции, различные банковские выписки. Если документы будет передавать уполномоченное лицо, следует предусмотреть нотариально заверенную доверенность. Здесь Вы можете скачать образец заявления в Роспотребнадзор.

Суд признает неправомерными следующие банковские комиссии:

- за страхование жизни/здоровья заемщика – подразумевает оплату программы страхования;

- за предоставление кредитного продукта, в том числе оплата за открытие счета/перечисление средств;

- за обслуживание/погашение кредита.

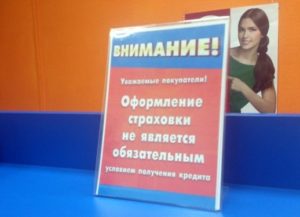

Указанные выше комиссии включают в договор большинство кредитных организаций. Судебная практика в таком случае основывается на Законе «О защите прав потребителей». Согласно ст. 16 данного закона, приобретение одного товара не может быть обусловлено обязательным применением другого товара. В нашем случае банк выступает продавцом, который целенаправленно включает страховку в договор кредитования. Своими действиями кредитор нарушает права покупателя/заемщика.

Указанные выше комиссии включают в договор большинство кредитных организаций. Судебная практика в таком случае основывается на Законе «О защите прав потребителей». Согласно ст. 16 данного закона, приобретение одного товара не может быть обусловлено обязательным применением другого товара. В нашем случае банк выступает продавцом, который целенаправленно включает страховку в договор кредитования. Своими действиями кредитор нарушает права покупателя/заемщика.

Обеспечительной мерой может выступать исключительно добровольное страхование, но никак не обязательное.

Если же речь идет о возврате страховки по ипотеке либо автокредиту, в большинстве случаев суд принимает сторону банка-кредитора.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез