Наличие хорошей кредитной истории позволяет быть уверенным в возможности получить заем или кредит. Но, к сожалению, выполнение взятых на себя обязательств по своевременному внесению платежей очень часто может оказаться невозможным по разным объективным причинам. Клиенты, допускающие систематические просрочки в платежах по кредитам, автоматически становятся должниками банка и попадают в черный список.

Наличие хорошей кредитной истории позволяет быть уверенным в возможности получить заем или кредит. Но, к сожалению, выполнение взятых на себя обязательств по своевременному внесению платежей очень часто может оказаться невозможным по разным объективным причинам. Клиенты, допускающие систематические просрочки в платежах по кредитам, автоматически становятся должниками банка и попадают в черный список.

Выяснить, есть ли собственная фамилия в базе банковских должников, довольно просто на сегодняшний день. Рассмотрим в нашей статье, где искать данные по кредитным историям и чем опасно попадание в черный список неплательщиков.

Что собой представляет база должников

Базы должников представляют собой не что иное, как межбанковские черные списки неплательщиков. То есть, при подаче новой заявки на кредит банки используют различные программные решения для поиска информации о потенциальном клиенте. На вид проверки, безусловно, влияет размер, длительность и тип займа, который желает взять клиент.

Сложность состоит в том, что единой универсальной базы для оценки заемщиков в России нет.

Различные банки и кредитные организации пользуются собственными алгоритмами проверки, поэтому очень часто возникает ситуация, когда реальным должникам удается получить новый кредит.

Перечислим основные базы, которые отображают информацию по кредитным историям:

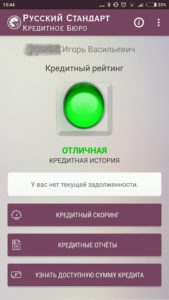

- Бюро кредитных историй (БКИ) собирает и хранит данные по кредитным историям и платежным дисциплинам заемщиков. Наиболее крупными БКИ считаются: Международное бюро кредитных историй (МБКИ), БКИ Русский Стандарт, Объединенное кредитное бюро (ОКБ), Национальное бюро кредитных историй (НБКИ) и Equifax (Эквифакс кредит сервис). В данную базу попадают данные о должниках при просрочках более 30 дней. Каждое из бюро имеет свой собственный сайт, на котором можно сделать запрос кредитной истории по фамилии и региону. При прохождении верификации один раз в год можно получить возможность бесплатного просмотра отчетов.

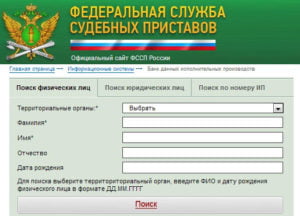

- Федеральная служба судебных приставов (ФССП) на своем сайте размещает информацию о должниках, чьи кредиты переданы на судебное взыскание. Данные сюда могут попадать уже через 4-6 месяцев после отсутствия обязательных платежей.

- Стоп-листы. Каждый банк составляет свой собственный стоп-лист должников. В него, как правило, входят данные с БКИ и c сайта службы приставов. В интернете можно найти предложения купить стоп-листы конкретных банков. Но не стоит верить подобным предложениям, так как банки не продают свои собственные стоп-списки. Скорее всего, данные предложения формируют мошенники. Гораздо целесообразнее проверить собственные данные на сайтах БКИ.

Важно! Покупать в интернете базы должников, ссылающиеся на официальные источники информации, не рекомендуется, так как есть большая вероятность купить фальсифицированную информацию.

Скоринг-анализ

Банки очень часто пользуются скоринг-анализом. Основная задача скоринговых систем — провести оценку клиента по подаваемой заявке. То есть за каждый ответ клиента, который сотрудник банка заносит в программу, система выставляет определенное количество баллов. При наличии активных просрочек баллы снижаются прямо пропорционально длительности просрочки.

Все скоринговые системы настроены таким образом, чтобы получать данные из отчетов БКИ. Поэтому клиенту с имеющимися просроченными выплатами будет очень тяжело получить новый кредит, так как для банков данная информация — это стоп-фактор в выдаче займа. В онлайн-калькуляторы на сайтах банков также могут быть встроены скоринговые проверки.

Все скоринговые системы настроены таким образом, чтобы получать данные из отчетов БКИ. Поэтому клиенту с имеющимися просроченными выплатами будет очень тяжело получить новый кредит, так как для банков данная информация — это стоп-фактор в выдаче займа. В онлайн-калькуляторы на сайтах банков также могут быть встроены скоринговые проверки.

Кто попадает в «черный список»:

- клиенты, предоставившие поддельные документы при оформлении кредита;

- заемщики, указывающие некорректные анкетные данные и имеющие множественные попытки получить заем;

- лица с судимостью по статье «Мошенничество» по кредитным делам;

- клиенты с активными просрочками по открытым кредитам.

Таковы основные причины попадания в базу «нежелательных» клиентов-заемщиков. Однако бывают ситуации, когда клиент не имеет перечисленных обстоятельств, но при этом имеет трудности с получением займа. Это может быть вызвано действиями мошенников, которые могли оформить кредит без ведома физлица. Таким образом, клиент даже не знает о наличии имеющихся кредитов. В этом случае возникает необходимость проверить собственную кредитную историю.

Этапы проверки кредитной истории

- Сделать запрос в Центральный каталог кредитных историй. Таким образом, можно получить информацию о тех бюро, которые имеют информацию по истории заемщика.

- Запрос кратких отчетов в перечисленных БКИ. В них можно увидеть информацию об погашенных или открытых просрочках, а также сумме задолженности.

- Проверить собственные данные на сайте ФССП. Банк данных судебных приставов содержит сведения о злостных неплательщиках, в отношении которых открыты судебные дела.

- Скоринговая проверка. На сайте НБКИ можно заказать отчет FICO Score. Таким образом можно узнать свой оценочный балл. Клиенты с суммой баллов меньше 450, не смогут претендовать на получение займа или микрокредита.

Попадание в базу должников не означает полное отсутствие шансов на получение займа.

Заемщик может предпринять следующие действия:

- При оформлении микрозайма или кредита с имущественным залогом, кредиторы лояльнее относятся к кредитным данным клиента.

- Обращаться в банк для назначения кредитных каникул или заключения договора реструктуризации.

- Получить консультацию кредитного юриста по признанию собственного банкротства.

Чем опасны долги

Несвоевременная выплата долгов может привести к целому ряду неприятных последствий для заемщика. Поэтому вопросы денежного характера требуют особой внимательности и ответственного отношения.

Основные последствия при попадании в «черные списки»:

- арест счетов или имущества;

- ограничения на выезд за пределы России;

- вычитание долга работодателем из заработной платы;

- коллекторский контроль при передаче банком долга коллекторам;

- невозможность получения нового займа;

- завышенные проценты или ограниченные суммы по новым кредитам из-за плохого кредитного рейтинга.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез