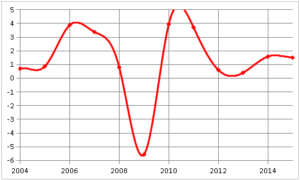

Нормальному функционированию предприятия может быть характерно волнообразное возникновение периодов спада и роста, которые обусловлены как объективными экономическими законами, так и субъективной стратегией руководства компании по ведению собственного бизнеса. Рассмотрим, как данные периоды учтены в Налоговом кодексе. Более подробно остановимся на инвестиционном налоговом кредите и его значении для развивающегося предприятия.

Нормальному функционированию предприятия может быть характерно волнообразное возникновение периодов спада и роста, которые обусловлены как объективными экономическими законами, так и субъективной стратегией руководства компании по ведению собственного бизнеса. Рассмотрим, как данные периоды учтены в Налоговом кодексе. Более подробно остановимся на инвестиционном налоговом кредите и его значении для развивающегося предприятия.

На сегодняшний день существует несколько форм, которые могут существенно влиять на срок уплаты налогов с дохода в бюджеты всех уровней. Применение каждой из них зависит от динамики конкретного предприятия.

Сюда входят:

- перенесение сроков уплаты налога из прибыли;

- рассрочка определенной суммы налога;

- налоговый кредит;

- инвестиционный налоговый кредит.

Первые три возможности предусмотрены в тех случаях, когда речь идет о снижении платежеспособности юридического лица как плательщика налогов. Для отсрочки/рассрочки установлен срок от 30 дней до одного года. Налоговый кредит может быть предоставлен от 3 до 12 месяцев.

В противном случае, когда предприятие успешно развивается, внедряя инвестиционные проекты с целью получения большего дохода и открытия новых вакансий, его руководство может с полным правом рассчитывать на получение инвестиционного налогового кредита (ИНК).

В деятельности такого предприятия просматривается перспектива значительных отчислений в государственный бюджет.

Значение ИНК для предприятия

Значение ИНК для предприятия

Согласно нормам ст. 66-68 Налогового кодекса РФ, инвестиционный налоговый кредит может быть предоставлен исключительно предприятиям и организациям – юридическим лицам.

Формально подобная преференция для предприятия обозначает предоставляемую государством возможность уплатить определенную часть налога в период, который следует значительно позже установленного.

В таком случае отсрочка платежа может варьироваться в пределах 5 до 10 лет, в зависимости от того, включена ли данная организация в реестр резидентов зоны территориального развития.

Расчет процентной ставки за пользование кредитом осуществляется с учетом ½ либо ¼ от ставки рефинансирования Центробанка РФ. Это означает, что при действующей ставке 10% и предположительном сроке отсрочки в 5 лет предприятие будет платить от 5% до 7,5% за пользование заемными средствами.

К сожалению, это не освобождает предприятие от необходимости уплаты оставшейся части налога на прибыль. В последующем юридическое лицо будет производить поэтапные выплаты, которые погасят общую сумму начисленных процентов, тело кредита, а также сумму налога на прибыль.

Оформление кредита: существующие основания, необходимые документы

Основанием для предоставления ИНК выступает поданное руководством компании заявление на рассмотрение финансового органа. Вынесение положительного вердикта предполагает оформление соответствующего договора, с образцом которого можно ознакомиться на нашем сайте.

Основанием для предоставления ИНК выступает поданное руководством компании заявление на рассмотрение финансового органа. Вынесение положительного вердикта предполагает оформление соответствующего договора, с образцом которого можно ознакомиться на нашем сайте.

Над формой документа обычно работают специалисты департамента экономического развития исполкома, который находится в том же регионе, где зарегистрирована компания. За данным органом, собственно, и закрепляется право выдавать резолюцию относительно предоставления преференции по выдаче кредита.

Объективному рассмотрению заявления компании, как правило, предшествует сбор и подготовка необходимого перечня документов.

Пакет документов включает:

- заявление, подписанное руководителем предприятия;

- обоснование инвестиционного проекта, подкрепленное разработанным бизнес-планом;

- определение сроков реализации проекта с указанием источников погашения кредита;

- калькуляция размера последующих отчислений в форме документа, заверенного налоговой службой;

- полный отчет о финансовой деятельности предприятия за прошедший календарный год, где отражается как полученная прибыль, так и понесенные компанией убытки;

- документы, подтверждающие нахождение в собственности предприятия предоставленного залогового имущества;

- справка об отсутствии задолженности относительно производимых отчислений в госбюджет;

- учредительные документы компании/нотариально заверенные копии;

- экономические показатели ожидаемого эффекта от реализации инвестиционного проекта.

Порядок и условия предоставления ИНК

Согласно ст. 67 НК РФ, ИНК может быть предоставлен налогоплательщику – юридическому лицу, если им выполняется одно из ряда мероприятий.

К таким мероприятиям относятся:

- Ведение стратегии, которая способствует модернизации производства, осуществлению научно-исследовательской деятельности. Результатом такой стратегии видится создание новых рабочих мест, в том числе для людей с ограниченными возможностями, улучшение экологической обстановки путем сокращения выбросов вредных веществ в окружающую среду и утилизации промышленных отходов, прочее.

- Создание/усовершенствование инновационных технологий производства, разработка/использование материалов, которые позволят снизить цену на выпускаемую продукцию и, следовательно, увеличить прибыль предприятия.

- Выполнение особо важного заказа государственного значения, предоставленного Минобороны/муниципальными властями. Успешное выполнение заказа способствует улучшению социально-экономических показателей не только конкретного города, но и всего региона. Ассортимент услуг такого предприятия находит свое отражение в улучшении качества жизни населения.

Согласно условиям предоставляемого ИНК, размер производимых отчислений в бюджет при этом не должен достигать показателя в 50%. Если речь идет не об одном инвестиционном проекте, согласно которому предоставляются льготные налоговые ставки, к тому же достигнут 50-процентный показатель, существующая разница от обязательной выплаты будет перенесена на следующий период.

Снижение налоговой ставки в соответствии с договором компания может регулировать в течение всего срока реализации инвестиционного проекта.

Несение убытков предприятием во время воплощения бизнес-плана влечет за собой перенос суммы займа (при условии накоплений свыше 50%) на следующий период. Учет происходит тогда, когда будет зарегистрировано получение дохода.

На аналогичных условиях происходит предоставление ИНК владельцу малого бизнеса. Тем не менее, в данном случае полное соответствие вышеперечисленным условиям получения кредита еще не гарантирует предоставление налоговой льготы, если выяснится, что отсутствует залоговое имущество.

На аналогичных условиях происходит предоставление ИНК владельцу малого бизнеса. Тем не менее, в данном случае полное соответствие вышеперечисленным условиям получения кредита еще не гарантирует предоставление налоговой льготы, если выяснится, что отсутствует залоговое имущество.

Это же правило распространяется и на бюджетные организации, которые не относятся к категории рентабельных компаний. Поэтому оформление льготной ставки на отчисления из дохода изначально невозможно.

Период предполагаемой отсрочки

Инвестиционный налоговый кредит подразумевает изменение и перенос сроков уплаты налога вплоть до 60 месяцев.

Повлиять на действие льготной налоговой ставки могут следующие обстоятельства:

- погашение задолженности и процентов по кредиту в полном объеме до окончания срока действия договора;

- нарушение условий, предусмотренных договором.

Чем чревата задолженность

Намеренное невыполнение условий договора компанией может повлечь за собой штрафные санкции:

- если целевым назначением льготного займа являлось приобретение нового оборудования для предприятия, юридическое лицо обязано погасить задолженность в течение одного месяца. Кроме того, следует заплатить все начисленные пени и штрафы за каждый день просрочки;

- во всех остальных случаях следует погасить задолженность, равно как и проценты за весь период пользования льготой, в течение трех месяцев. Здесь учитывается, прежде всего, действующая ставка рефинансирования Центробанка РФ.

Невыплата по кредиту влечет за собой принудительное взыскание, разрешение на которое дает налоговая инспекция. Задолженность должна быть закрыта не позже двухмесячного срока с момента предъявления соответствующего требования. Если юридическое лицо не располагает необходимой суммой на банковском счете, принудительное взыскание будет реализовано путем продажи имеющегося в собственности юрлица имущества.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез