Многие из нас уже привыкли рассчитывать только на себя и свои возможности, когда речь идет о трудном финансовом положении. Что может быть практичней и выгодней в этом случае, чем пластиковая кредитная карточка, которая всегда под рукой? Благо, и предложений от банковских учреждений сегодня превеликое множество. Беспроцентный период кредитования может достигать порядка 100 дней, увеличивая шансы клиентов приобрести очередной кредит без лишней бумажной волокиты и на заманчивых условиях.

Многие из нас уже привыкли рассчитывать только на себя и свои возможности, когда речь идет о трудном финансовом положении. Что может быть практичней и выгодней в этом случае, чем пластиковая кредитная карточка, которая всегда под рукой? Благо, и предложений от банковских учреждений сегодня превеликое множество. Беспроцентный период кредитования может достигать порядка 100 дней, увеличивая шансы клиентов приобрести очередной кредит без лишней бумажной волокиты и на заманчивых условиях.

Грейс-период, или льготный период по кредитной карте – насколько он лоялен относительно современных потребностей клиентов и является ли он таким уж и выигрышным в действительности, попробуем разобраться в данной статье.

Назначение грейс-периода и его вероятная выгода для участников процесса

Под грейс-периодом кредитной карты следует понимать определенный срок, оговоренный условиями договора кредитования, в течение которого клиент может пользоваться заемными средствами без переплаты.

По окончании данного срока проценты будут начислены на остаток по долгу клиента. Таким образом, владельцы кредитных карт могут пользоваться деньгами в течение достаточно длительного периода времени, не обременяя себя дополнительными расходами при условии регулярного возобновления кредитного баланса. Оплачивается только годовое обслуживание карты.

Это особенно удобно, когда средства нужны здесь и сейчас, а на оформление потребительского кредита нет времени. Является ли данное условие равнозначно благоприятным для банковского учреждения? Несомненно, иначе бы банки не выдвигали подобных предложений, – скажут читатели, и будут абсолютно правы.

Расчет идет из тех соображений, что определенный процент недобросовестных плательщиков всегда присутствует. Нельзя исключать и то, что на пути к своевременной оплате могут встать непредвиденные обстоятельства в виде задержек по заработной плате и других безотлагательных расходов. Прибыль позволяют получать банку и высокие ставки по предоставляемому кредиту, которые могут достигать 30%. К тому же, снятие наличных с кредитной карты не подразумевает предоставления грейс-периода и влечет за собой большие комиссии.

Расчет идет из тех соображений, что определенный процент недобросовестных плательщиков всегда присутствует. Нельзя исключать и то, что на пути к своевременной оплате могут встать непредвиденные обстоятельства в виде задержек по заработной плате и других безотлагательных расходов. Прибыль позволяют получать банку и высокие ставки по предоставляемому кредиту, которые могут достигать 30%. К тому же, снятие наличных с кредитной карты не подразумевает предоставления грейс-периода и влечет за собой большие комиссии.

Cхема расчета льготного периода и его возможные сроки

Зачастую возникающие сложности в процессе расчета действия исключительно бесплатного периода пользования заемными средствами могут стать камнем преткновения в процессе пользования кредиткой ее держателем. Как корректно рассчитать этот период, чтобы не платить проценты?

Рассчитать грейс-период можно, исходя из наличия одного из двух условий:

- старт действию льготного периода может дать совершение покупки в магазине, для оплаты которой была использована кредитка;

- за начало отсчета берется определенная дата, независимо от факта совершения покупки. Это может быть как начало месяца, то есть 1 число, так и любая другая дата, которая устанавливается для каждого клиента индивидуально.

Согласно банковской практике, второй вариант является наиболее применяемым, когда за основу берется дата активации либо получения кредитки. Поэтому на первоначальном этапе в зависимости от начала/конца месяца временные рамки льготного периода часто могут сокращаться.

Так называемый грейс-период можно условно разбить на два временных отрезка:

- расчетный, в течение которого держатель карты может благополучно пользоваться своим правом на совершение платежный операций;

- платежный, когда возникает необходимость своевременно покрыть расходы, чтобы не начислялись проценты.

Действие льготного периода устанавливается каждым учреждением банка в индивидуальном порядке и может варьироваться от 50 до 100 дней.

При выборе «грейса» специалисты зачастую рекомендуют оформлять кредитки с наименьшим периодом действия, поскольку в противном случае держателю карты необходимо будет дополнительно совершать промежуточные платежи за каждый месяц периода в размере 5% от суммы.

Чтобы понять, как действует схема «грейса», рассмотрим следующий пример. Клиент банка приобрел для личного пользования кредитку с льготным периодом, равным 55 дней. Соответственно, в течение расчетного периода длительностью 30 дней он может спокойно пользоваться картой, совершая покупки либо снимая средства наличными.

По истечении месяца, как уже указывалось выше, наступает расчетный период времени, который в данном случае составляет 25 дней. Владельцу карты необходимо возместить потраченные средства согласно выписке из банка. При положительном исходе дела переплата владельца карты будет равна 0%. Затем отсчет начинается заново.

По истечении месяца, как уже указывалось выше, наступает расчетный период времени, который в данном случае составляет 25 дней. Владельцу карты необходимо возместить потраченные средства согласно выписке из банка. При положительном исходе дела переплата владельца карты будет равна 0%. Затем отсчет начинается заново.

Намного реже можно столкнуться с использованием первого варианта расчета «грейса». Тем не менее, рассчитать льготный период, начало которого совпадает с датой совершения первой покупки, намного проще для клиента в плане контроля даты возвращения средств и собственного бюджета.

Например, 19 сентября владелец карты совершил покупку в магазине и расплатился за нее своей кредиткой, которую он активировал еще в конце августа. Отсчет льготного периода все равно будет осуществляться от момента покупки до 18 октября. 13 ноября кредит должен быть полностью закрыт.

При подсчете не стоит руководствоваться исключительно собственными вычислениями. Всегда будет разумней проконсультироваться со специалистом банка, чтобы исключить ошибку и просрочку платежа.

Начисление процентов по кредиту

Начисление процентов по кредиту

Когда владелец карты не смог уложиться в беспроцентный период, заплатив долг несколько позже, банк не будет принимать это за просрочку платежа. При этом весьма ощутимо удорожает непосредственная стоимость займа, если сравнивать ее с таковой при других видах кредита. Ведь нередко процентные ставки по кредитке являются намного выше, чем при обычном потребительском кредите.

Учитывать следует, и где была приобретена кредитная карта. Лучшим вариантом, при котором процентная ставка будет более разумной, бесспорно, является оформление кредитки в отделении банка, а не дистанционно. Здесь клиент получит полный пакет документов (договор и правила пользования картой), с которым можно будет внимательно ознакомиться, исключая вероятные «сюрпризы».

Если Вы планируете совершить крупную покупку, стоит выделить время и обратиться в банковское учреждение, где оформить потребкредит на более выгодных для себя условиях в плане графика погашения и условий возврата займа.

Наверняка получится сэкономить и за счет сокращения полной стоимости займа.

Как правило, штрафные санкции более значительных размеров банк начисляет в том случае, когда была пропущена дата осуществления минимального платежа, сумма которого уже была установлена для платного кредита. Исходя из этого, становится понятным, что после завершения льготного периода банк не исключает возможности гашения долга частями, но уже на других условиях.

Однако здесь возможно появление очередного непредвиденного подвоха для заемщика, который заключается в увеличении сроков полного расчета с банком и назначении дополнительных комиссий. Загнать себя в рамки вечного должника можно, осуществляя исключительно минимальные платежи согласно срокам. Вывод напрашивается сам собой. Ежемесячно необходимо оплачивать сумму, которая по размерам будет значительно больше установленной.

Существует и множество других нюансов, которые также необходимо учитывать при пользовании кредиткой, когда речь идет о начислении процентов.

Среди них:

- Общее количество дней, когда клиент пользовался кредитом по факту. Чем раньше будет возвращен долг, тем меньше будет сумма долга.

- Частичное погашение займа в льготный период. Если во время «грейса» клиент заплатил хоть на одну копейку меньше, льготный период будет для него закончен. Начнется платежный этап со всеми возможными последствиями.

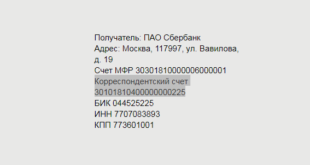

- Время, которое необходимо на перечисление средств банку по возврату долга. Если заемщик совершил платеж по кредиту в терминале другого банка, срок передачи средств может составлять от 1 до 5 дней. Гораздо быстрее и без комиссий деньги окажутся на счету, если производить оплату на кассе банка-кредитора. Факт поступления средств обычно проверяется с помощью банковской выписки по счету владельца.

Предложения по выгодному использованию кредитки

Чтобы трудности по использованию кредитной карты не преобладали над ее выгодными сторонами, следует придерживаться следующих рекомендаций:

- не расходовать кредитные средства в разрез с размером своей ежемесячной заработной платы;

- оценить свои возможности по количеству не только вероятных взносов по кредиту, но и перечислений заработной платы (один/два раза в месяц). Таким образом, владелец карты сможет сохранить беспроцентные льготы;

- никогда не следует брать еще один кредит для погашения предыдущего. Кроме неразрешенных проблем по устранению финансовой пирамиды, клиент не получит ничего взамен;

- совершенные покупки лучше оплачивать с помощью карты, а не наличными, снятыми с этой же карты в банкомате. Тогда возможно будет избежать больших комиссий, начисление которых способно уменьшить вероятность выгодности использования самой кредитки.

Деньги и финансы простым языком Финансовый ликбез

Деньги и финансы простым языком Финансовый ликбез